市值缩水、自持物业极少,这家香港零售巨头正迈向深渊?证券

实体零售没落的速度之快,令人震惊。鞋王——百丽国际已经在紧锣密鼓的私有化,达芙妮更是连续两年亏损,香港化妆品零售巨头——莎莎净利润已跌回十年前。

即使不断降价促销,莎莎同店销售仍不断下降;在香港市场饱和,内地市场不断亏损的背景下,莎莎业绩很可能持续恶化。近几年来,莎莎市值已腰斩,蒸发超过150亿港元。但当下莎莎的估值水平与新世界中国、百丽相比仍高得多。

此前经历股价惨烈下跌之后,新世界百货中国突然宣布私有化,股价在一天之内飙升超过40%,让低位建仓的投资者收获“大红包”。但莎莎国际的情况很显然和新世界百货中国有很大的不同,新世界百货利润下滑但仍拥有众多地段优良的物业,股价远低于资产净值之后,溢价私有化也有利可图——破船还有三千钉。

但莎莎国际大部分门店是租赁而来,上市公司所持物业寥寥无几。莎莎是否会陷入更深的泥潭?

业绩持续低迷,莎莎利润跌回十年前

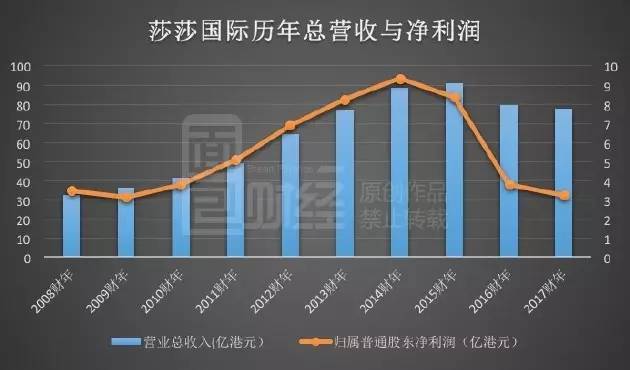

近日,莎莎国际发布的业绩公告显示,2017财年(2016年3月底—2017年3月底),营业收入为77.46亿港元,同比下降0.6%;净利润为3.26亿港元,同比下跌14.8%。莎莎营收已连续两年下滑,净利润与2014财年相比,跌幅高达65.14%。下图为面包金沙手机网投app 根据财报绘制的莎莎国际总营收与净利润:

莎莎国际是化妆品连锁店,也是香港十大零售商之一。但近年来,莎莎业绩持续下跌。2017财年莎莎店铺总数为288家,店铺数首次出现净减少;莎莎称,业绩下跌主要是因为内地访港旅客人数持续下跌、人民币贬值等所致;此外,萨德事件对中国内地市场及消费者造成严重冲击,给其韩国产品销售带来负面影响。

但真正的原因可能并不如此简单。同为港股零售业的百丽,其店铺大多集中在内地,但其2017财年中期(截至2016年8月底)的净利润同比大跌近20%。2016年达芙妮亏损8.19亿港元,亏损同比扩大超一倍,这凸显了内地的消费习惯和消费理念正发生深刻变化。这也意味着,即便内地访港旅客回升、人民币出现升值,莎莎要回复往日的荣光仍然面临巨大的挑战。

前途坎坷:港澳市场饱和,内地陷入亏损

2017财年,港澳市场的营收占莎莎总营收的比重达80.9%,港澳市场对莎莎极为重要;但港澳尤其是香港的化妆品市场已趋于饱和。

据广发证券研报称,香港化妆品市场的行业集中度很高,万宁、屈臣氏、莎莎和卓悦四家企业合计市占率高达56%。近两年来,香港化妆品零售市场趋于饱和,屈臣氏、莎莎、卓悦等在港澳地区的营收不断下降,降价促销的经营策略已很难奏效。

2017财年,莎莎通过增加低价格产品及加快产品采购程序,以吸引顾客。但该财年,港澳市场同店销售额仍同比下跌1.8%,香港本地顾客的销售额也下降了2.0%。

与此同时,莎莎的毛利率也在持续下滑,2017财年,其销售毛利率为41.5%,与上年相比减少了1.7个百分点。事实上,2017财年,其销售毛利率已是自2008财年以来的新低。该年,其销售净利率仅为4.16%,这也意味着莎莎降价促销的空间已极为有限。下图为面包金沙手机网投app 根据财报绘制的莎莎销售毛利率与销售净利率走势:

此外,日益饱和的香港市场还面临着韩国品牌的竞争威胁。研究显示,韩国品牌在香港日益风靡,KC-Korea,Wishh等韩妆连锁店不断增加。

而在内地市场,莎莎则陷入了亏损的局面。2017财年,其在中国内地的营业额为2.76亿港元,同比下跌3.4%,亏损1510万港元。2017财年,莎莎在中国内地市场店铺数量占其店铺总量的比重为19.79%,但销售额占比仅为3.6%。事实上,2014财年之前,莎莎还在不断扩张在内地的门店数量,但其后内地门店数量开始下降。

莎莎在内地遇挫,与电商的迅猛发展不无关系。莎莎称,数码媒体和电子商贸兴起,从根本上改变了消费者的行为。加上在线竞争日趋激烈,令其营商环境变得复杂。香港媒体更是报道称,跨境网购的快速发展直接让莎莎的货品失去了独特性,顾客忠诚度随之降低,莎莎想在短时间内翻身极为困难。广发证券研报也显示,莎莎独家品牌的销售占比由2014年的43.3%快速下滑到2016年年中的38.8%。

大部分店面都是租赁,莎莎市值几何?

莎莎业绩公布后,其股价接连两天出现大幅下跌。截至2017年6月16日,其股价为3.13港元,较业绩公布前跌幅达13.54%。事实上,莎莎市值早已大幅缩水。2013年9月,莎莎市值曾高达257亿港元,目前仅为93亿港元,不到四年时间,市值缩水了超过六成。

即便如此,截至2017年6月16日,其市盈率为28.7倍,市净率仍达4.22倍。与同行相比,莎莎的估值仍显得较高。以同为零售业的百丽为例,2016年百丽销售毛利率为54.32%,销售净利率为5.79%,销售毛利率与销售净利率都高于莎莎,但即便在私有化方案公布、百丽股价曾大涨的背景下,当下其市盈率也仅为18.9倍,市净率为1.72倍。

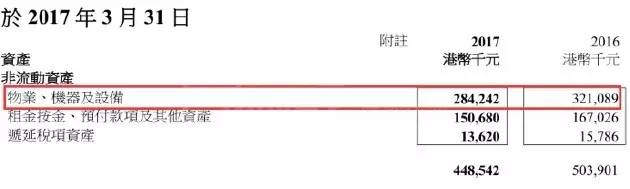

更值得关注的是莎莎的非流动资产极少,截至2017年3月底,其非流动资产仅为4.48亿,较上年同期减少10.99%。其非流动资产中,物业、机器及设备资产仅为2.84亿港元,占其净资产的比重仅为12.8%。

这意味着其物业账面价值最高也不超过2.84亿港元,而且大部分店面都是租赁而来。租金按金看似资产,但只要其营业,这一笔支付无法避免。这也就是说,莎莎资产负债表中真正的“硬干货”并不多,一旦顾客远离莎莎而去,面临市值进一步蒸发的风险。下图为面包金沙手机网投app 对莎莎财报的截图:

近日,新世界发展发布公告称,由于中国百货行业不景气,经营环境充满挑战,考虑到策略转型的风险,对新世界百货提出私有化,要约价较每股新世界百货资产净值约3.396港元,折让41.1%。事实上,新世界百货有很多硬资产,截至2016年底,其投资物业资产高达43.81亿港元,非流动资产总值达90.61亿港元,是其净资产的1.58倍。

有如此多物业的新世界,私有化价格仍远低于其净值。净资产仅为22亿港元,且自持物业寥寥的莎莎国际,市值是否将滑向无底深渊,值得关注。

1.金沙手机网投app 遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.金沙手机网投app 的原创文章,请转载时务必注明文章作者和"来源:金沙手机网投app ",不尊重原创的行为金沙手机网投app 或将追究责任;3.作者投稿可能会经金沙手机网投app 编辑修改或补充。

京公网安备 11010502032797号

京公网安备 11010502032797号