餐饮行业的成功典范,为什么是星巴克?产经

距离喜茶的疯狂已经过去两月,网络上造神式的鼓吹也好,阴谋论的踩踏也罢。对热点事件的思考和研究的价值往往在于:拨开云雾见天日。本文以星巴克为研究对象,从护城河角度提出对餐饮行业成功典范的思考,并分析星巴克与喜茶的经营模型。

1、餐饮行业的护城河难题

通常来说,餐饮行业是极难建立起护城河的。原因很简单:

1)消费者不存在转换成本

2)行业竞争激烈

3)低进入壁垒

好比说最近大热的喜茶,不妨想想下面2个问题:

1)逛街时候想喝奶茶,喜茶排队,旁边有家恋暖の初茶或是TPlus,你是排队还是旁边买一杯?

2)猜猜北上广深4个一线城市分别有多少家饮品店?

我们来看答案:

1)对绝大部分人而言,排队=大写的NO!

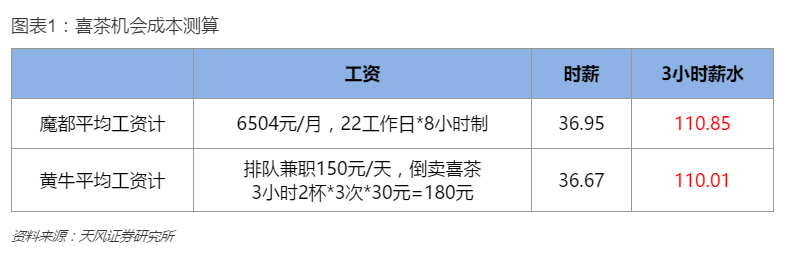

买一杯喜茶的机会成本=时薪*3小时

a. 以魔都2016全市平均工资计,3小时薪水=111元

b. 以黄牛的平均工资计,3小时薪水=110元

取平均数,买喜茶机会成本=110元。而在旁边买一杯有略微差异,但是仍然是袋泡茶+芝士奶盖组合只需要20元。只要你的答案是不排队,那就证明转换成本太低的结论成立。

2)行业竞争:截取2017.5.9大众点评饮品店(含咖啡厅)数据,剔除评论数或签到数为0的门店,得到结果如下。上海人民最爱喝,共有9874家店> 广州6019家> 深圳5724家>北京5700家,若以人口加权,则深圳>上海>广州>北京。以奶盖搜索得到结果392家,考虑COCO、一点点等也已推出奶盖茶,则魔都喜茶竞争对手不低于1500家。行业竞争激烈与低进入壁垒结论成立。

那究竟餐饮行业的护城河在何处?为什么星巴克能够穿越周期?面对当前众多网红餐饮新秀,我们的判断与思考又是如何?这是作者希望通过本文与大家共同思考和探讨的问题。

2、星巴克的护城河

我们在讨论护城河时候,既要定量考虑财务因素,也要定性看待竞争优势。在定量上,我们认为星巴克的经济利润创造,即投资资本回报率ROIC显著>WACC,且将在未来较长的一段时间内保持在20%以上,亦显著高于主要竞争对手。

定性方面,笔者认为星巴克的护城河来源于以下5个方面:

1)庞大的零售网络

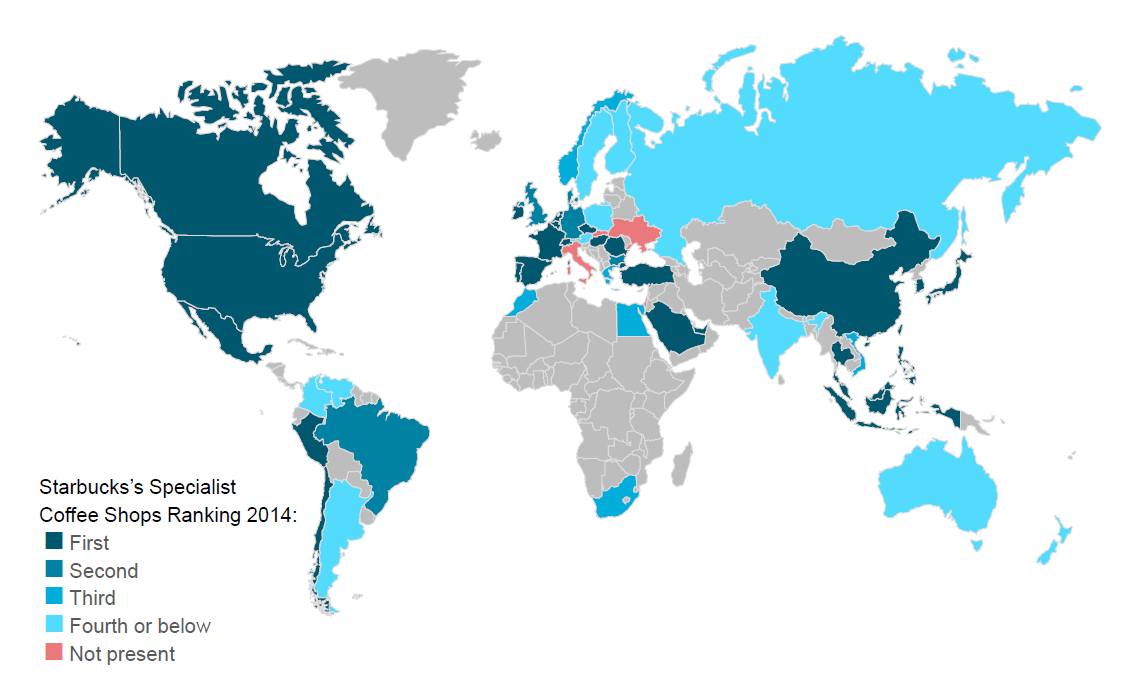

这不仅仅是全球75个国家超过2.5万家门店,也是全球超过100万个销售网点。截至FY17H1,美洲区域共有16058家店,占比61.4%;EMEA地区(欧洲、中东、非洲)共2783家店,占比10.6%;CAP地区(中国和亚太地区)共有6933家店,占比26.5%。据Euromonitor统计,2014年星巴克占据全球专业咖啡店(specialist coffee shops)40%以上市场份额,且在美国、中国、法国和西班牙等国家,市场份额超过50%。

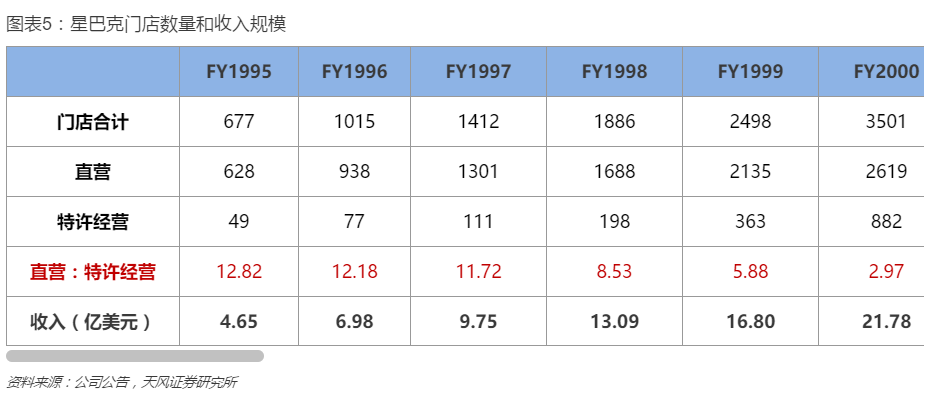

公司主要以直营门店+特许经营两种模式开拓疆土,目前两种模式的门店比例约为1:1。在最初经营的20多年中,星巴克的拓展主要在美国(1987年进入加拿大市场),因而基于对市场的充分了解和保证经营的质量,公司基本依靠自营开店,1995年公司直营与特许经营门店的比例为12.82:1。1996年公司进入日本市场,面对存在着重大经济文化差异的社会,星巴克采取了授权、合营、联营的模式进行摸索,并在合作时即约定合约结束后公司有权收购合营/联营公司全部股权。

此后直营:特许经营的比例持续下降,FY2002年首次低于2,而在刚刚过去的FY17H1中,二者比例已经低于1,即特许经营门店数量多于直营店,主要原因在于EMEA地区该比例仅为0.22和CAP地区比例为0.75。

密集的网点解决了文初的第一个问题,上班路上想喝星巴克,出地铁如果排队就到办公楼的店,自己的办公楼如果排队就到隔壁楼的星巴克。此外,全球化的广泛分布帮助星巴克的增长超越了美国市场的边界,从发达国家走向发展中国家,推动了新兴市场的现磨和即饮咖啡消费。

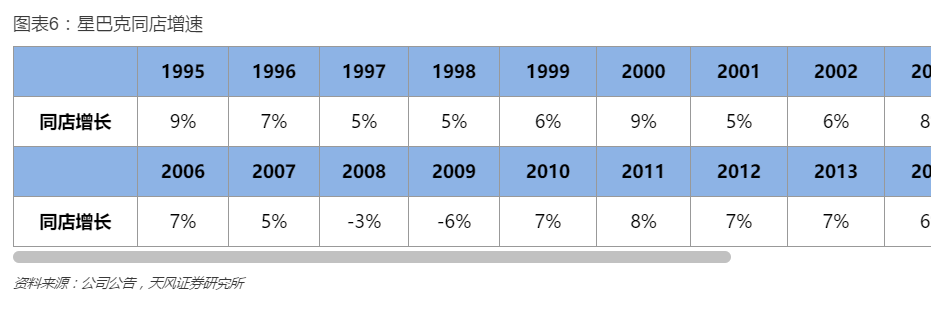

2)从轻奢品→大众消费品→瘾品

无论是70年代的美国,或是21世纪初的中国,现磨咖啡都是少数人的消费,星巴克更是属于小资级别轻奢品消费(不妨回忆下,早期的星巴克里随处可见带着MacBook的白领)。而到了今天尽管客群仍然以白领为主,但是星巴克的定位已从远观而不敢亵玩的轻奢品,变成了大众消费品,甚至已经成为部分人群的必需品,也是瘾品(每周超过1杯的同学请举手)。因而在星巴克的历史上,除了受金融危机影响的2008-09的2年,其同店增速(开业≥13个月)始终保持正增长,且都大于5%。

有一种观念认为,只有沿着马斯洛理论符合更高层次需求的消费才是未来的方向。例如满足安全需求的商品市场强于生理需求,满足社会需求的优于安全需求。但是,从餐饮行业的角度看,一定程度上只有消费者基数越大市场才越大,只有重复消费次数越高市场才越大(2004年时星巴克共有8569家门店,每周服务3000万顾客,美国市场每位顾客人均每月消费18次)。而星巴克定位的成功转变也就极大程度上促进了其后续的成功。当然,成为瘾品的背后有咖啡因的因素,有网点密集的因素,亦有标准化的商品与客户体验的因素。

3)高品牌价值

对餐饮行业而言,难以建立护城河的关键原因之一在于低进入壁垒所导致的激烈竞争,且叠加转换成本缺失导致的价格战,如果品牌不具备高价值和定价能力,则很可能在价格战中被打败,或无法弥补原材料和劳动力成本上涨,亦难以实现跨市场复制。

星巴克的高品牌价值主要源于口口相传。这里必须强调其产品和体验的定位,星巴克从不吝啬提及公司的发展核心在于the highest quality coffee in the world,以及“第三空间”的定位。有趣的是,星巴克的品牌价值不因公司扩张而下降,而相反却呈现出网络效应,即越多消费者购买星巴克后,星巴克的第三空间价值越高(减少了上述行为的选择困难),从而其对用户的价值也随之提升。且在面对竞争的时刻,星巴克的策略从未选择过降价。

4)规模经济与成本优势

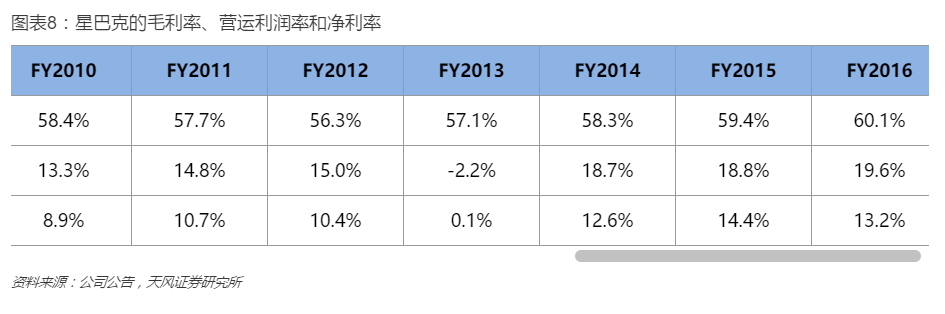

对餐饮行业而言,人工与房租成本刚性上涨是长期存在的事实,因而克服成本上涨,保持优势以取得行业领先的利润率是公司护城河的重要来源。历史表现上,星巴克的毛利水平长期保持在58%-60%的水平;分区域看,美洲地区的毛利水平最高,FY2016为64.4%,CAP地区为55.9%,EMEA地区最低为49.8%,营运利润率方面:美洲25.3%>CAP21.5%>整体19.6%>EMEA13.5%,这与通常大家所感知的中国及欧洲星巴克价格高于美国的印象有明显差异,原因或主要在于门店面积较大所导致租金成本较高的影响。

3、星巴克的全球扩张与中国心

我们将1987年Howard Schultz收购星巴克作为其正式发展的开端,1992年星巴克共有53家门店并在NASDAQ上市。而星巴克的全球扩张之路始于1995年,以合资授权方式与日本SAZABY公司签约共同开发日本市场(Joint Venture 50%股权),第一次进入北美以外国家。

FY2000日本市场首次实现盈利,比预期提前2年,已经成为星巴克在美国以外区域的第二大市场;FY2001日本门店超过300家,并在日本NASDAQ实现上市;FY2015公司全面收购星巴克日本,将1009家日本特许经营门店转为直营。目前星巴克在全球共有超过2.6万家门店,已超过其在2002财年提出的2万家目标。

1)中国已成为星巴克全球第二大市场,魔都是全球星巴克门店数量最多的城市

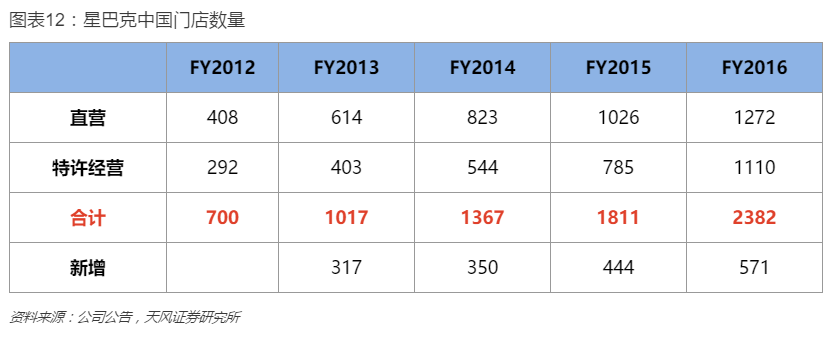

1999年,星巴克第一次踏上中国,在北京开业第一家门店,次年在上海和香港开业。在进入中国市场的前10年里,星巴克的扩张速度较慢,一直到2003年后星巴克逐步收回国内合资公司的部分股权,且确认全面进入中国二线城市的战略后,扩张速度才开始正式加快。截至FY2016,星巴克在中国118个城市共有2382家门店,其中直营店1272家,特许经营门店1110家;2016财年全国新增门店571家,平均每天开业1.56家。计划到FY2021年将在中国超过200个城市开设超过5000家门店。

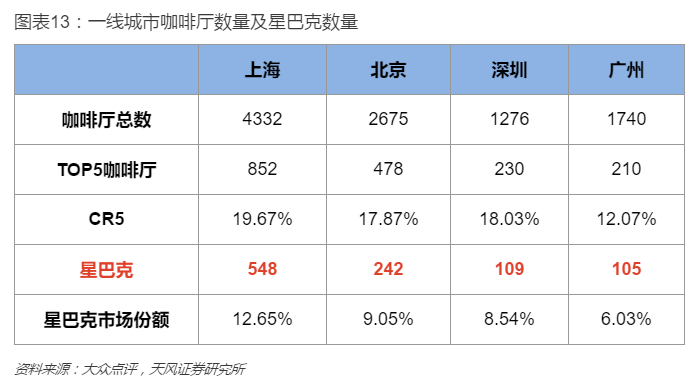

截至2017.5.9,上海共有548家星巴克,已成为全球门店数量最多的城市,以门店数计市场份额为12.65%;北京共有242家星巴克,市场份额9.05%;深圳、广州分别有109、105家星巴克,市场份额分别为8.54%、6.03%。若以销售额计算则其市场份额远超过该比例,预计约在40-50%左右。

2)星巴克的中国进入策略

我们将星巴克在中国的发展分成三个阶段:

第一阶段(1999-2003年):不占股权授权经营,或成立联营公司小股权比例参与,特许经营模式进入市场。将中国市场划分为华北、华东、华南,华北区域,授权北京美大星巴克咖啡公司进行北京、天津区域经营,与统一集团合资成立上海统一星巴克(持股5%)经营江浙沪区域市场,与美心集团合作成立美心星巴克(持股5%)经营华南区域市场。

第二阶段(2003-2006年):逐步回收合资公司股权,加强对中国市场的经营,确立全面进入中国市场策略。2003年收购上海统一星巴克股权至50%,2005年收购美心星巴克股权至51%,2006年收购北京美大星巴克股权至90%。

第三阶段(2007至今):开启了在华全面直营扩张的战略,FY2016已进入118个城市,目前除了上海统一星巴克经营的江浙沪区域仍采用特许经营模式以外,其他区域已经实现全面直营。

从星巴克进入中国的推进,我们看到了其全球化战略中的初期谨慎、后期果断坚决的发展思路,从初始的授权模式,到小股权联营,再到合营,乃至最后全面控股把握控制权。正是这样的小幅试水、用心经营与全面推进的步步为营使得星巴克走出了美国市场的边界,成长为今天935亿美金的小行业里的大公司。

4、星巴克和喜茶的门店经营测算

文首部分我们提出了关于喜茶的问题,其带来消费者关注的同时,背后的超额利润亦在吸引竞争。那么最后,从护城河角度,我们再来看看喜茶的价值,其取决于:1、它在当前所创造的价值量,2、它在未来很长的时期内持续创造价值的能力。后一个问题取决于护城河,针对前一个问题,我们下面一起尝试测算星巴克与喜茶的门店经营情况,以期发现要成为星巴克,喜茶还有几步?

1)喜茶的单店经营模型

考虑上海典型门店(人民广场店),根据官方所提供的部分数据,我们假设如下:

a.单店面积100平,来福士一层店面租金80元/平/天

b.装修单价3000元/平,折旧年限2年

c.每日150杯对应1名员工,月薪5000元

d.原材料成本占比35%

e.日水电杂费1万元,月营销费用20万元

f.平均单价25元,日销售量为3000杯

可知单店收入约为2700万元,坪效27万元/平米,年净利润为723万元,净利率为26.8%。从现金角度,初期投入:装修+1年租金+预支成本=30+288+100 =418万元,约3-4个月即可实现现金平衡。

2)星巴克的单店收入预测模型

然而每天销售3000杯真的是长期可持续的吗?如果回归到正常情况又会如何呢?我们下面首先将星巴克的模型拆细,来看星巴克典型的办公楼和商业街店的单店收入情况。假设:

a.星巴克办公楼店的经营时间为:工作日7:00-21:00

b.商业街点经营时间为:每天10:00-22:00

c.客单价为32元

d.全年工作日共240天,节假日125天

e.高效时段与低效时段如下:

据测算,星巴克典型办公门店的日均销量约为579杯,年销售收入约为676万元;典型商业街门店的日均销量为521杯,年收入约为609万元。该数据与FY2016的CAP地区店均年收入669万元的数据基本一致。

3)常态经营下,喜茶的单店收入预测模型

以星巴克作为范本,我们再来对比喜茶,日均3000杯的盛况实则难以维继(剔除魔都郊区人口及10岁以下和50岁以上人口,筛选剩余中的30%男性和70%女性,日均3000杯意味着10-50岁潜在人群中有10%的人每月购买一杯喜茶,你信么?)。如若恢复到常态的经营,假设每日经营12小时,同样考虑高效时段和低效时段,则可知在乐观的情况下日均销量或为706杯,年收入约为644万元,与星巴克典型门店基本一致,且坪效6.44万元/平米已超过绝大多数餐饮行业竞争者。

然而如若将该数据带入上述利润表计算中,喜茶的门店每年将净亏损521万元。可见喜茶目前的商业模式极度依赖于销量因素,采取高成本的方式经营(例如选择来福士一楼靠近入口的门店),因而也就可以理解为什么需要大量投入公众号营销以及被曝光的雇佣排队兼职营造盛况。简单对年净利润率做敏感性测试如下(横轴代表日均销售数量,纵轴代表门店面积)。日均低于1000杯无疑意味着巨大亏损。

所以,喜茶离星巴克还有几步呢?笔者认为即是前文中所讨论的其护城河的每一个来源。喜茶未来的发展要考虑的包括:

1)渠道上,中高端商圈的成本压力是否是常态能够承受的?

2)产品经营方面,能否实现从轻奢品到大众日常瘾品的过渡,能否有效提高产品组合?

3)服务体验能否优化?现在的门店体验还要宣传为“第三空间”,简直是这个词被黑得最惨的一次。

4)是否能从“甜甜圈经济学”的营销到口碑营销?

5)企业的社会责任感。

小知识之甜甜圈经济学:哈佛商学院行为科学教授Francesca Gino发现,纽约有一家名为Dominique Ansel bakery的面包店,推出了一款甜甜圈羊角面包cronut,每天只出售200-250个,售价5美元,每天都有人在店外排队。该面包店还在官网发布抢甜甜圈秘籍:建议顾客在面包店8点开门前2个小时排好队。同时再次声明,每位顾客最多只能买2个甜甜圈,且千万别跟黄牛党打交道(何其相似)。甜甜圈经济学背后是一种“自我传递信号”,即看到许多人在排队,内心会发出你也应该加入潮流的信息。但是并不适用于门店扩张模式。

1.金沙手机网投app 遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.金沙手机网投app 的原创文章,请转载时务必注明文章作者和"来源:金沙手机网投app ",不尊重原创的行为金沙手机网投app 或将追究责任;3.作者投稿可能会经金沙手机网投app 编辑修改或补充。

京公网安备 11010502032797号

京公网安备 11010502032797号