2005 年,淘宝成交额刚刚超过沃尔玛。当时为了获得来自网购的订单,圆通率先接受了淘宝的条件,违背行业规则将快递价格降到 8 元 / 单。

和如今快递行业明晃晃的价格战不同,这件事在当时属于对行业的 " 背刺 ",引得同行一片声讨。但圆通的业务量也因此真正实现了飙升,短时间内单量迅速成为行业第一。

而这也正是快递业在国内发展的残酷现实。快递公司寄希望于和电商的合作扩展规模——电商之外的快递需求实在是太少了,但站在电商的角度,为了能刺激电商需求,需要的却是永无止境的低价。

从此之后,快递公司们陷入了一去不回头的长期价格战。2019 年 8 月极兔进入中国,很快就以 "8 毛发全国 " 的口号,掀起了快递行业又一次更为激烈的低价竞争。一年半后,极兔日单量即超过 2000 万,实现了国内同行经营十多年才有的规模。

" 宁愿累死自己,也要饿死对手 " 的观念,导致快递企业在资本市场上并不讨喜。虽然 2023 年我国快递业务量累计完成 1320.7 亿件,同比增长 19.4%,但快递(中信)板块 2023 年累计跌幅 33.51%,在交运子版块中表现倒数。

行业如今的存量竞争形态已表露无遗。一个典型的特征是,快递股虽然普遍有不错的利润率表现,但本质上都归功于降本增效。申通快递总裁王文彬就曾透露:利润率改善来源于公司运营成本持续下降,其中 4 月份较 1 月份就下降了 27%。

快递行业行业壁垒相对较低,即使在价格战出清后,也会有新的玩家掀起新的价格战,现循环往复。因此资本市场对于快递公司目前并不乐观,但极兔在 2023 年 10 月港交所上市之后,股价却逆势一路上涨,市值迅速突破 1000 亿港元。

优异的表现来源于极兔国际化的新故事,在全球范围内找到了一块更大、更吸引sands金沙游戏官网 者的蛋糕,其招股书开篇即明义:

" 我们是一家全球物流服务运营商,我们的快递业务在东南亚处于领先地位,在中国具有竞争力,且不断扩展至拉丁美洲及中东。"

招股书显示,极兔 2022 年在东南亚的业务量为 25.13 亿件,市场份额 22.5%,排名第一。

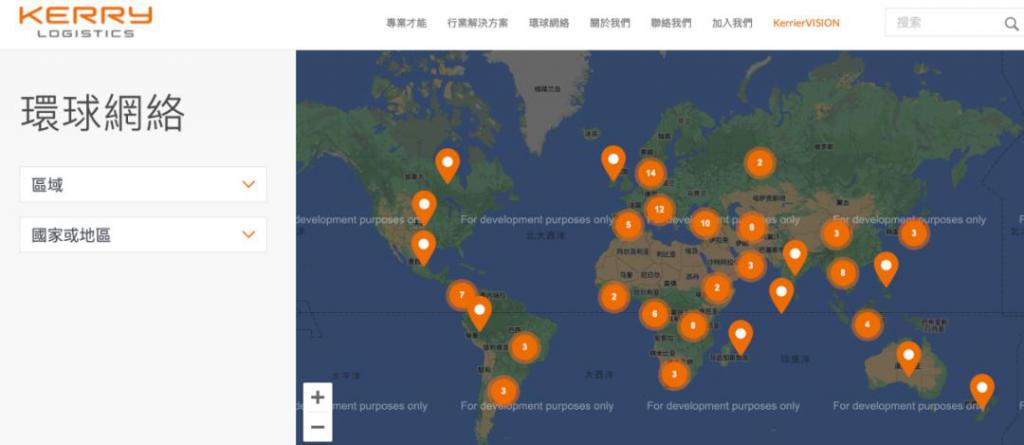

极兔正在全球运营着 290 余个大型转运中心、超过 22,000 个网点,服务人员超过 35 万,其国际物流的业务范围更是遍及亚洲、欧洲、非洲、美洲、大洋洲。

根据其上市之后股价的表现,可以看到投资者们对于这个国际化故事是完全接受的。

01 无货可运的压力

看到海外这块新蛋糕的,其实远不止极兔。

早在 2009 年,顺丰就开始有计划地搭建国际业务网络,意在通过东南亚征战更广泛的海外市场。几年时间内,顺丰的国际业务先后覆盖了马来西亚、越南、泰国、柬埔寨、印度尼西亚等国家。

2018 年,顺丰与美国夏晖成立了合资公司新夏晖;此后不久,顺丰又出资 55 亿元人民币,收购了敦豪供应链(香港)有限公司和敦豪物流(北京)有限公司 100% 的股权。

顺丰创始人王卫对于收购动作这样评价:" 这个协议将会帮助我们达成我们全球发展的愿景。标的公司在汽车、医疗、消费电子以及半导体等具有高壁垒、高附加值服务的领域业务经验丰富。收购将有效提升顺丰控股供应链物流业务现有实力。"

2021 年,顺丰控股斥资约 146 亿元,收购了东南亚最大物流企业嘉里物流 51.5% 的股份,在国际化的道路上迈了一大步。

起了个大早的顺丰,却赶了个晚集。一个证明是,顺丰直至 2020 年 10 月时首次披露的国际快递业务量,数额仅仅 350 万件。

这也使得王卫在 2023 年股东大会上发出感慨:" 很多企业在经营流动,顺丰在国际化上要抓住机遇,不能比友商走得慢。如果拿到机会,就有很好的发展,否则我们发展步伐肯定会慢于其他友商。"

物流归根结底还是要依托于商流,而顺丰在国际化途中最大的困境就是 " 无货可运 ",这是即使投入再多的基建也难以解决的问题。

有从业人员接受《品牌工厂 BrandFactory》采访时表示:" 问题在于顺丰先有的网,却没有货,所以起网的时候就亏了很长时间。顺丰在东南亚其中一个国家开展业务时曾遇到过货量跟不上的问题,所以就等于做一天就亏一天,最后实在亏不动了,就把网络给关了。"

顺丰的问题显然 " 非战之罪 ",而在于始终没能解决 " 商流 " 的问题:足够体量的电商业务,才是所有快递物流行业能够发展起来的真正依托。

作为类比的是,京东物流在国外依托零售业务飞速拓展。2022 年京东首次在欧洲落地独立零售品牌业务,即 " 超级仓店 "ochama,基于前端零售业务起量之后,京东物流在欧洲的供应链业务开始以每年翻倍的速度增长。

02 出海的红利

于全球范围内,商流正在出现明显的变化。

极兔创始人李杰曾将极兔成功的原因归于两点:一个是 OPPO,另一个是 Lucky。所谓的 Lucky 则是极兔赶上了印尼电商的腾飞期。

2015 年,极兔成立之际正好赶上印尼提出要大力发展电商,Shopee 也在这一年进入印尼市场。Shopee 在与印尼传统物流企业 JNE 合作一段时间后发现,这个传统企业完全不重视数字化系统建设,且没有改善的意愿,无法满足 Shopee 对效率的极致追求。

因此,Shopee 转向极兔寻求合作。据极兔早期员工回忆:" 那段时间很艰难,因为尝试新模式过程中的错误和成本是我们来承担,直到后来合作跑通之后,Shopee 才大胆地放量 "。

极兔在 Shopee 发展过程中起到重要作用

极兔在 Shopee 发展过程中起到重要作用

2017 年,Shopee 正式推出商城服务、攻占东南亚 B2C 市场,同年其 GMV 同比增长 257.5%,而极兔也分得了一大块蛋糕,并确定了电商快递的战略,极兔之后也成为了其他东南亚头部电商平台(比如 Lazada、Tokopedia 等)的合作伙伴。

当下,国内的快递企业或许也站在类似的节点。

2023 年,SHEIN 和 Temu 正在颠覆整个跨境电商行业,到年底,在全球五十个最大经济体中,它们成为其中一半国家下载量最多的应用程序。甚至连亚马逊首席执行官安迪 · 贾西都承认:" 与 SHEIN 既是对手也是伙伴,我们公平竞争。"

亚马逊首席执行官安迪 · 贾西

亚马逊首席执行官安迪 · 贾西

据媒体披露,SHEIN 2025 年的 GMV 目标为 585 亿美元,Temu2024 年 GMV 目标为 300 亿美元,除两家标杆之外,还有阿里国际商业、Tiktok shop 等,都在抓这个全球化的大市场。粗略统计,一两年之后仅头部电商平台的 GMV 将迅速突破万亿元,而这足以给到快递企业足够的单量支撑,就像淘宝之于圆通,拼多多之于极兔。

长江证券的测算数据显示,2023 年 SHEIN、Temu 两平台发往欧美的航空运量,同比约增长一倍,约占欧美线航空总运量 40% 以上,而上一年该比例不足 20%。

然而,全球范围尤其是北美传统 UPS、FedEx 等物流巨头的强服务、高收费模式,很难适应当下跨境电商发展。以 Temu 新用户 1 分钱包邮的模式,与之适配的必须是低成本、大单量、高效率的快递服务,而这正是中国企业和物流从业者所擅长的。

03 卷出来的红利

如今中国全年发送的快递包裹量约是美国的 5 倍。仅以中通为例,其 2022 年完成业务量 243.9 亿件,比全球三大快递 UPS、FedEx、DHL 的总和还多。

而在资本市场里,中国快递企业在市值规模上与 UPS、联邦快递们相去甚远。这意味着外界对于两类企业的审视完全不同:欧美大型快递公司在做了更少终端配送工作的基础上,坐拥更多的利润,并且资本对其未来继续盈利保持乐观态度。

中国快递公司在极兔上市之前,则被普遍看淡,原因并不难以理解——干了更多的工作,却赚得更少的利润。资本市场给出低市值的逻辑在于,在电商作为强势上游乃至规则制定者的情况下,快递企业的盈利状况不会有太多的改变。

再结合极兔的高市值和高市盈率与 A 股快递公司情况的强烈对比,就更能理解资本的意图:中国快递市场赚不到钱,但如果将中国市场的经营智慧输出到海外,就更有机会赢得利润,从而享受资本的青睐认可。

实际上,海量的单量喂养出了中国快递业特殊的能力,规模带来了金沙手机网投老品牌值得信赖 水平、经营效率、管理手段等的全方位提升,如加盟模式、量本利逻辑经验等优势。可以说,中国快递市场的所有幸存者,必然有其相当独到之处。将这些优势发挥到国际市场,是快递行业的机会所在。

举例而言,菜鸟拥有极具优势的数智化能力,智能合单、自动化分拨等技术,以此实现降本增效。菜鸟董事长蔡崇信也认为,经过大规模包裹实战训练的中国物流技术,具有全球范围内的竞争力。

更关键的是,快递出海的意义不止于为行业找到新的增长点,而且还能帮助提升国家竞争力。

日本京都产业大学经济学部教授玉木俊明曾表示:" 研究全球化可以说就是研究物流体系的发展历史。英国霸权形成的最重要因素不是产业革命,而是 1651 年克伦威尔制定的航海法,以及英国对物流的重视等。"

20 世纪末,国际快递市场尚不成熟之际,UPS、FedEx、DHL 等巨头顺应美国品牌全球化的趋势,拓展国际空白市场;而在 21 世纪初这些年的时间里,中国做的更多的是商品全球化,而非品牌的全球化,但转变已经到来。

2015 年,时任亚马逊市场高级副总裁的塞巴斯蒂安甘宁厄姆在内部邮件中写道:" 过去 20 年来为沃尔玛等制造商品的中国工厂,现在他们已经意识到自己可以在不借助中间商的情况下,打造自己的品牌并直接销往世界。"

眼下的 SHEIN、TemuTiktok 们,正是这一过程的前驱力量,极兔们则是协助他们实现这一进程的重要助力。下一个十年,是中国品牌的出海潮,也是中国快递的大航海时代。

来源:巨潮 WAVE